Moderniser, innover et exporter : Les trois leviers de croissance pour répondre aux contraintes de rentabilité

«Le secteur agroalimentaire français bénéficie actuellement d’une conjoncture porteuse, alimentée par la reprise d’activité de ses principaux partenaires commerciaux. Mais cette reprise exerce des effets positifs sur l’activité française, il demeure nécessaire de renforcer la confiance des chefs d’entreprises, toujours soumis à d’importantes pressions sur leurs tarifs» indique l’ANIA, l’Association Nationale des Industries alimentaires dans sa note de conjoncture …

Sommaire

«Le secteur agroalimentaire français bénéficie actuellement d’une conjoncture porteuse, alimentée par la reprise d’activité de ses principaux partenaires commerciaux. Mais cette reprise exerce des effets positifs sur l’activité française, il demeure nécessaire de renforcer la confiance des chefs d’entreprises, toujours soumis à d’importantes pressions sur leurs tarifs» indique l’ANIA, l’Association Nationale des Industries alimentaires dans sa note de conjoncture du mois de janvier 2018.

En effet, deux mois après la signature de la charte d’engagement collectif des acteurs économiques, ponctuant les États généraux de l’alimentation, le premier bilan de l’Observatoire des négociations commerciales de l’ANIA s’avère préoccupant avec de nombreux signalements.

Dans ce contexte, l’ANIA s’interroge sur comment relever le «défi de la compétitivité et de la création de la valeur». «Ce défi repose sur la réalisation concomitante de plusieurs objectifs : rentabilité, modernisation, innovation et export» affirme l’association.

D’importantes contraintes de rentabilité pour les opérateurs

Stimulé par la hausse du prix des matières premières alimentaires, le chiffre d’affaires des industries agroalimentaires progresse significativement depuis 10 ans (+21%) indique la conjoncture. La croissance est particulièrement notable en 2017 (+3,4%), en lien avec une hausse soutenue du prix des intrants (+12%). Toutefois, cette hausse du prix des matières premières ne se répercute pas sur les prix des produits de grande consommation alimentaire, globalement en déflation entre 2013 et 2017. Il en découle directement une baisse du taux de marge moyen, qui a perdu plus de 7 points en 12 mois pour atteindre un plus bas niveau depuis 40 ans.

«Cela pose donc question sur la capacité de rebond à moyen terme du secteur » précise l’ANIA. Dans ce contexte, la production peine à se redresser sur une longue période et affiche même une baisse de 4% en 2017 par rapport à son niveau de 2011.

«Si le spectre déflationniste s’éloigne pour les produits de grande consommation alimentaire, l’inflation reste très modérée au regard de la hausse de prix de matières premières actuellement observée» écrit l’ANIA. Pour certaines matières (beurre, œufs), l’évolution du prix est historiquement élevée. Entre 2013 et 2017, soit pendant 45 mois, la déflation a été continue. En cumul, la baisse de prix se chiffre à près de 4 points, débouchant sur une destruction de valeur, substantielle pour l’ensemble de la filière alimentaire (plus de 3 Md€).

«Dans le même temps, la consommation alimentaire n’a évolué qu’à un rythme proche de la croissance de la démographie. Cette guerre des prix et des promotions n’aboutit qu’à un bénéfice marginal de 30 centimes d’euros par Français et par semaine. Insuffisant donc pour exercer une quelconque influence sur l’évolution du pouvoir d’achat des ménages».

Saisir les opportunités offertes

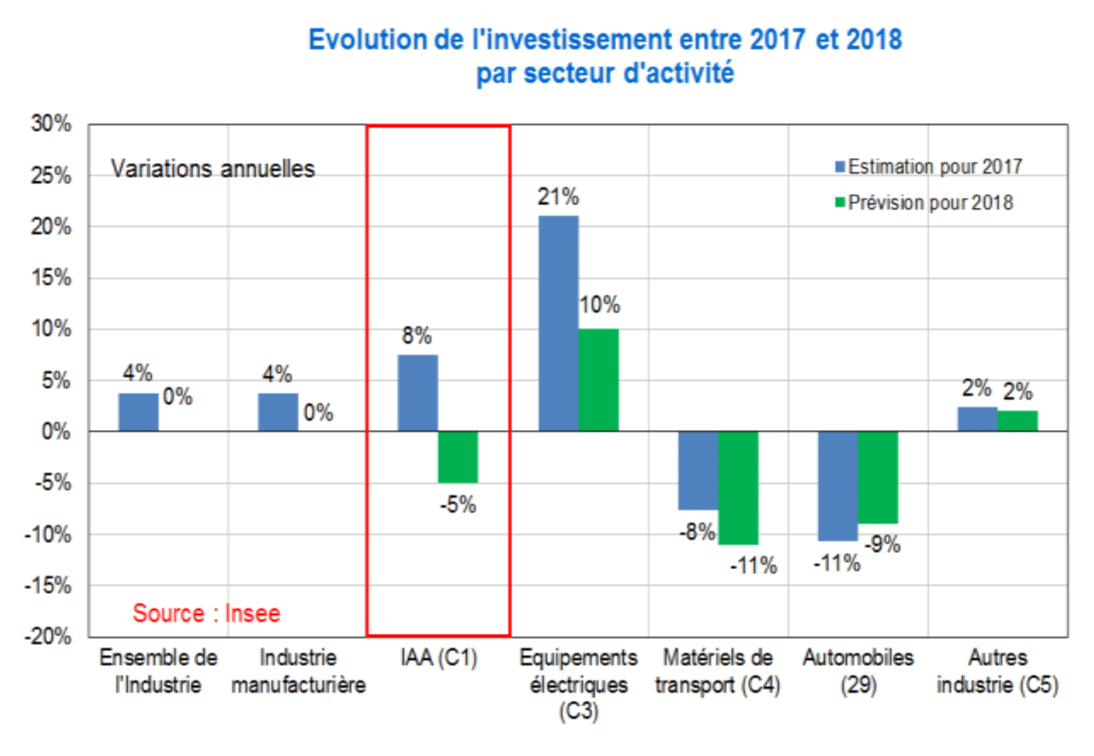

Les faiblesses du secteur en termes de rentabilité ne permettent pas d’envisager une croissance pérenne des investissements, qui retrouveraient leur tendance baissière post 2008, après deux ans de dynamisme lié au dispositif de sur-amortissement ayant pris fin en 2017.

La décennie d’après crise a en effet été caractérisée par un sous investissement chronique dans le secteur, qui a notamment accumulé un retard au regard des évolutions constatées dans le secteur manufacturier. Au global, le taux d’investissement des entreprises alimentaires s’inscrit à 17%, soit un niveau inférieur à celui observé au sein des secteurs manufacturiers (20%) et agricoles (43%).

Ce sous-investissement pèse sur la capacité du secteur à profiter de la reprise actuelle et des perspectives offertes par la demande étrangère. Les industriels du secteur sont en effet de plus en plus nombreux à s’estimer contraints par l’offre. Les difficultés rencontrées en termes de recrutement, et le vieillissement de l’outil de production pénalisent en effet la compétitivité des acteurs du secteur.

Les enjeux entourant la modernisation et la digitalisation de l’outil de production et de l’ensemble de la supply-chain requièrent des investissements matériels et logiciels très importants. Pour l’ANIA, «au regard des évolutions passées, du retard d’investissement cumulé et des besoins unitaires des entreprises, un besoin de financement de l’ordre de 27 Md€ à horizon de 5 ans permettrait aux IAA françaises de répondre à ces enjeux, tout en se rapprochant des performances observées en Allemagne (depuis 2013, l’investissement en bien d’équipement a progressé de 50% en Allemagne, contre un recul de 2% en France)».

La nécessité d’une politique d’accompagnement ambitieuse à l’export

Le secteur agroalimentaire demeure une force vive à l’export, s’inscrivant comme troisième secteur en termes de solde commercial (à 7,6 Md€), derrière l’aéronautique (à 17,3 Md€) et la chimie cosmétique (à 11 Md€). Si les exportations ont marqué le pas en 2016 (croissance nulle), elles redémarrent vivement en 2017 (+6,5%).

Néanmoins, la progression des importations continue et régulière depuis 2005, contraint l’évolution du solde commercial. Pour l’ANIA, les chiffres positifs sur l’export cachent des réalités très diverses comme un solde commercial agroalimentaire considéré hors boissons qui demeure négatif et ce depuis plus de 10 ans.

«Le déficit commercial se creuse année après année et atteint en 2017 près de 5 Md€. Si ce déficit demeure relativement peu élevé au regard de celui observé dans le secteur manufacturier (autour de 60 Md€), il traduit l’extrême concentration des performances du secteur, assises sur un nombre de métiers limité (produits laitiers, boissons)». Idem pour le taux d’exportation qui «se maintient au global autour de 21%, porté principalement par celui des grandes entreprises et ETI (taux de 25%), qui ne représente que 2% du nombre total d’entreprises dans le secteur. Les performances à l’export d’entités de taille plus faible s’érodent (TPE notamment) ».

L’export est un levier de compétitivité indispensable pour le secteur agroalimentaire, vecteur de débouchés supplémentaires. Les quatre secteurs qui pèsent le plus dans le chiffre d’affaires à l’export des IAA (boissons, produits laitiers, fabrications d’autres produits alimentaires, transformation et conservation de viandes totalisant 70% du chiffre d’affaires à l’export de l’ensemble des IAA ) génèrent respectivement 74% de la valeur ajoutée ; 64% de l’ensemble des investissements et 75% des emplois du secteur agroalimentaire.

Une production qui peine à redémarrer en France

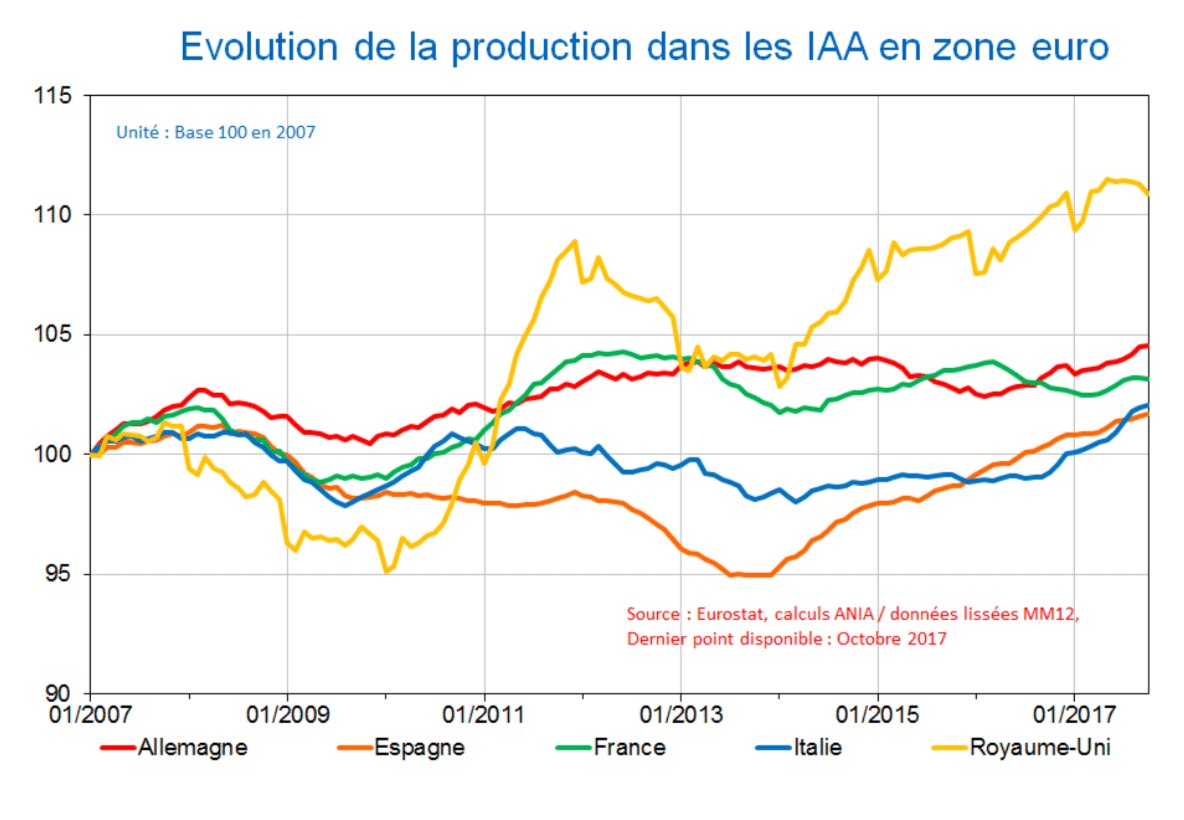

La production, mesurée en niveau depuis 10 ans, semble marquer le pas en France relativement aux autres pays Européens. Si elle a fait preuve de résilience pendant la crise financière de 2008-2009, elle peine depuis à redémarrer.

Depuis 2016, la baisse de la production ne s’est observée qu’en France. Parmi les autres pays de la zone euro, l’Italie voit sa production s’accélérer, sensiblement suivie du Royaume-Uni avec une évolution de 3,1%. Les conséquences du Brexit semblent transiter par une baisse des importations britanniques de produits agroalimentaires, notamment français. Les hausses restent également significatives en Allemagne et en Espagne.

Des prix atones

Au sein de la zone euro, malgré une vive tension sur le prix des intrants (hausse de 180% du prix des matières premières depuis 2004 en France), la France se distingue des autres pays par une atonie des prix à la consommation des produits agroalimentaires.

Ainsi, au total, depuis 2013, les prix alimentaires (produits frais compris et tous circuits de distribution considérés) n’augmentent que très peu en France (+1,5% vs 3,4% en Allemagne).

Production alimentaire en France : net repli en 2016 mais redressement graduel en 2017

Si la consommation des ménages demeure classiquement sensible aux évolutions du revenu disponible, le constat est plus nuancé lorsqu’on affiche les tendances par secteur d’activité. S’agissant de l’alimentaire, des divergences significatives apparaissent lorsqu’on considère différents niveaux de vie : les 20% des ménages les moins aisés consacrent 14% de leur budget à l’alimentation contre 7% s’agissant des plus riches (pour une moyenne à 10%).

D’autres secteurs (logement, transport) affichent un poids bien plus significatif. Cela suggère donc que la «bataille du pouvoir d’achat» ne se situe pas exclusivement dans le secteur alimentaire, compte tenu de la faible part affectée par ce secteur dans la consommation des ménages et la forte hausse de prix affichée dans certains secteurs dits de «première nécessité» (énergie, logement…). Sur l’ensemble de l’année 2017, la production alimentaire s’est repliée de manière importante (-1%). Courant 2017, cette dynamique semble s’inverser, de sorte que la production se stabilise lorsqu’elle est mesurée sur l’année en cours (-0,3%).

S’agissant des boissons, la production sur un an s’inscrit à 2,3%. Sur les 12 derniers mois, la production accélère nettement (+4,7%) après une année 2017/6 d’atonie (+0,2/3%). Sur les trois derniers mois, à novembre 2017, les productions du secteur transformation et conservation de fruits et légumes (+4,2%), des boissons (+2,7%) ou encore de la production boulangerie-pâtisserie et des pâtes (+1,7%) progressent. Concernant les autres secteurs, la production se replie. Le recul est notamment prononcé s’agissant du secteur des huiles et graisses végétales et animales (-4,4%).

Des industriels contraints par l’offre

Les goulots de production dans l’industrie indiquent la proportion d’entreprises qui ne peuvent produire davantage avec les moyens actuels. Depuis plusieurs mois, de plus en plus d’industriels déclarent être directement contraints par l’offre. Ils estiment en effet ne pas être en mesure de produire plus avec des outils de production inchangés.

Ce raffermissement de la demande est confirmé par la forte hausse du taux d’utilisation de capacités de production, qui mentionne que les industriels sont à la tête d’outils de production tournant progressivement à plein régime.

Pour répondre à la progression de la demande, les industriels s’estiment notamment contraints par des difficultés de recrutement, d’approvisionnement et d’investissement en bien d’équipement.

Consommation en France : faible croissance des dépenses alimentaires et décélération sensible sur trois ans

Sur les douze derniers mois, à novembre 2017, la consommation alimentaire se maintient à 0,8% en 2016 et 2017. Soit un niveau inférieur à celui observé en 2015 (+1,2%). Au global, la consommation évolue à un rythme très proche de la croissance démographique annuelle (+0,4%).

En amont, les prix agricoles à la production varient largement en fonction des cours des matières premières. Ces prix se sont notablement redressés à partir de 2016, pour une hausse de +5,3% constatée en l’espace de deux ans. En revanche, en aval, les prix pratiqués en grande distribution n’ont que très peu évolué (+0,6%).

Export : renforcement des performances en 2017

Les derniers chiffres du commerce extérieur (dernières données à novembre 2017) signalent une progression du solde commercial global, qui s’est s’établi à 7,6 Md€ en rythme annuel, à l’issue des onze premiers mois de l’année 2017, après 7,3 Md€ en 2016. Des performances supérieures à la tendance de longue période, calculée depuis 2004 (7,3 Md€). Sur les 12 derniers mois, les exportations se redressent sensiblement (+6,2% après +0,2% en 2016), tandis que les importations confirment leur dynamisme.

Concernant les importations, elles observent une baisse en variation mensuelle en novembre (-1,6%), qui ne remet pas en question la hausse précédemment constatée : sur un an, la hausse des importations atteint 3,5% en novembre. Dans ce contexte, le solde commercial mensuel s’inscrit à 645 M€ en novembre, contre 648 M€ en octobre.

Les performances commerciales du secteur reposent sur un nombre très limité de secteurs : les vins, spiritueux et autres boissons alcoolisées : 12,3 Md€ à l’issue du mois d’octobre, et les produits laitiers (et glaces) : 2,7 Md€. A l’inverse, les principaux déficits concernent : les produits et conserves à base de poissons : -3,3 Md€ et les produits à base de fruits et légumes : -2,9 Md€. Au global, sur les 12 derniers mois, le solde commercial hors boissons (et tabac) se creuse : il s’établit, à novembre, à -4,7 Md€ (après -4,2 Md€ en 2016 et -3,3 Md€ en 2015), ce qui constitue un déficit historiquement élevé. (Sources : ANIA / INSEE).