Le marché de la livraison, le grand gagnant de la FoodTech européenne

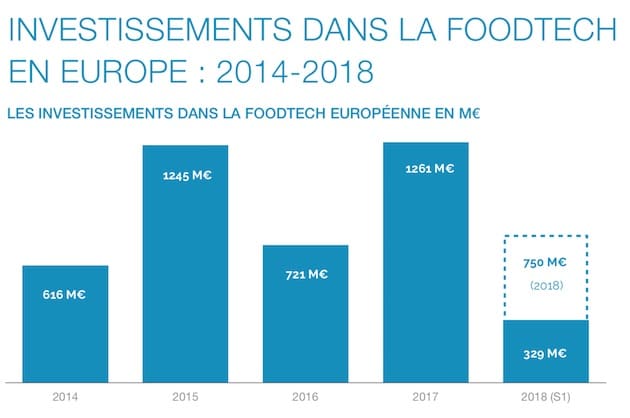

Afin d’apporter un éclairage sur la FoodTech et d’accélérer son développement, DigitalFoodLab et ses partenaires ont réalisé un rapport sur la FoodTech européenne, en plein développement depuis 2014 puisqu’elle connaît une croissance du nombre de startups et du nombre d’investissements réalisés. Premier constat du cabinet : trois licornes de la livraison, à la portée internationale, représentent 60% des montants …

FoodTech : Ces startups qui chamboulent l’industrie agroalimentaireLe digital au cœur des offres innovantes de la FoodTechFoodTech : 5 startups françaises à découvrir en 2019

FoodTech : Ces startups qui chamboulent l’industrie agroalimentaireLe digital au cœur des offres innovantes de la FoodTechFoodTech : 5 startups françaises à découvrir en 2019Afin d’apporter un éclairage sur la FoodTech et d’accélérer son développement, DigitalFoodLab et ses partenaires ont réalisé un rapport sur la FoodTech européenne, en plein développement depuis 2014 puisqu’elle connaît une croissance du nombre de startups et du nombre d’investissements réalisés.

Premier constat du cabinet : trois licornes de la livraison, à la portée internationale, représentent 60% des montants totaux investis. «Derrière elles, un écosystème riche et diversifié est en train de se constituer. Il est encore très hétérogène», indique le rapport. La FoodTech en Europe se concentre dans quelques pays et quelques villes : Berlin avec un petit nombre de startups très bien financées, Paris avec beaucoup de startups mais sans leader et Londres avec un écosystème dynamique et équilibré.

Trois startups représentent 60% des investissements

Les trois champions anglais (Deliveroo) et allemands (Delivery Hero & HelloFresh) concentrent à eux seuls 60% des investissements de la FoodTech avec 2,5 milliards d’euros (avant introduction en bourse pour HelloFresh et Delivery Hero). Le domaine de la livraison est clairement un marché où les leaders sont les grands gagnants.

Les trois géants européens figurent parmi les leaders mondiaux. «Il est intéressant de remarquer qu’il ne s’agit pas de startups ayant inventé leur modèle» fait remarquer l’étude. Delivery Hero et HelloFresh sont issues du startup studio allemand Rocket Internet, spécialisé dans les copycat de startups à succès.

Alors que Delivery Hero s’est développée rapidement par le rachat de marques (Foodora, FoodPanda, etc), HelloFresh est devenu le leader mondial via le marché américain où la startup a détrôné les initiateurs des meals kits. Des investissements quasiment cycliques sont observés dans la FoodTech européenne, suivant d’assez près la courbe des investissements mondiaux. Cependant, en retirant les investissements dans les trois leaders de la FoodTech européenne, on obtient une tendance plus linéaire constatent les experts.

L’écosystème FoodTech continue d’attirer de plus en plus d’entrepreneurs

Concernant les investissements dans les startups FoodTech, leur nombre ne suit pas les montants investis. La croissance continue du nombre d’investissements les années où les montants se réduisent peut être (au moins partiellement expliquée) par l’apparition des premiers accélérateurs dédiés à la FoodTech et la croissance du nombre de deals en seed.

La création de startups (ayant effectué une levée de fonds, rejoint un incubateur ou avec un prototype/ produit/service sur le marché) est en croissance constante depuis 2014. L’écosystème FoodTech continue d’attirer de plus en plus d’entrepreneurs.

L’urgence d’investir plus en Europe

L’Europe représente 13 à 17% des investissements mondiaux dans la FoodTech. «Si ce ratio correspond à celui de la population européenne (un peu moins de 10% de la population mondiale en 2015), il n’est pas à la hauteur de l’importance des industries agroalimentaires européennes dans l’économie mondiale : la part de l’agroalimentaire européen dans le marché mondial est de 25% », constate le cabinet d’étude.

Selon DigitalFoodLab, «l’innovation de rupture est aujourd’hui largement portée par les startups de la FoodTech. Si des investissements plus conséquents ne sont pas réalisés dans les startups FoodTech européennes, le poids de l’Europe sur le marché mondial pourrait diminuer».

La FoodTech européenne a su construire des géants internationaux (des licornes valorisées plus d’un milliard d’euros), ce qui en soit constitue un succès. Si ceux-ci ont absorbé une part importante des capitaux investis, un grand nombre d’entreprises sont en train de se constituer pour « prendre le relai ».

Cela s’observe par une augmentation des investissements en dehors de ces leaders, à la fois en nombre de deals et en montants levés.

L’Allemagne et le Royaume-Uni considérés comme leaders de la FoodTech européenne

En 2017, on observe trois clusters de pays : l’Allemagne et le Royaume-Uni, leaders ; la France et les Pays-Bas en deuxième place, suivis d’un groupe de trois pays (Suède, Espagne, Suisse). Pour les pays suivants, un seul investissement significatif permettrait de modifier le classement tant les différences sont faibles.

L’Allemagne et le Royaume-Uni peuvent être considérés comme leaders de la FoodTech européenne, leurs startups ayant représenté jusqu’à 88% des montants investis en 2015.

Un nouveau groupe de pays prend de plus en plus d’importance, composé principalement des Pays-Bas et de la France puis de l’Espagne, de la Suisse, de la Finlande et de la Suède.

Les Pays-Bas et le Danemark constituent des cas particuliers : pour chaque pays, une seule startup concentre une grande partie des investissements.

De nombreux pays comptent un écosystème capable de soutenir leurs startups FoodTech avec des levées d’amorçage (quelques centaines de milliers d’euros) sans pour autant assurer de nombreuses levées plus importantes. C’est particulièrement le cas de la France, de l’Espagne et de l’Italie. À l’inverse, on constate un faible nombre de levées en Allemagne.

En Espagne et plus particulièrement Barcelone, on constate un écosystème local dynamique (en terme de créations et d’investissements) et un leader (Glovo). Glovo est une startup proposant de “tout” vous livrer en moins de 60 minutes.

Le nombre limité d’investissements recensés en Allemagne et dans une moindre mesure au Royaume-Uni, par rapport à la France, peut s’expliquer par des phénomènes locaux et par le vide créé autour des leaders.

«En dehors des startups B2B ou des startups de livraison, les startups européennes ont du mal à sortir de leur marché national. Le manque d’interlocuteurs pour distribuer des produits innovants à l’échelle européenne rend difficile le développement des startups B2C. Ce secteur pourrait évoluer avec l’arrivée d’Amazon ou des startups du delivery sur le marché de la livraison des courses» indique DigitalFoodLab.

Cette étude de la FoodTech européenne permet également de faire ressortir de larges disparités entre les pays : l’Allemagne concentre peu de startups mais des géants ayant réussi à s’internationaliser

le Royaume-Uni a le profil le plus équilibré avec des nombreuses startups à tous les stades, même aux plus avancés

la France, leader sur le nombre de levées de fonds, possède un très grand nombre de «petites» startups mais connait une difficulté à les faire grandir. La Suisse, les Pays-Bas, l’Espagne et la Suède peuvent devenir des relais de la FoodTech Européenne.

DigitalFoodLab explique qu’ «après un premier financement, les startups se divisent en trois groupes : les startups de service (par exemple dans le Foodservice : les startups fournissant aux restaurant leurs solutions de caisse) qui continuent à croitre et à lever de l’argent pour financer leurs développements informatiques et le marketing ; les startups du Delivery & Retail (comme Deliveroo ou HelloFresh) qui lèvent des sommes très importantes pour soutenir leur croissance dans une course à la position de leader ;

des startups intermédiaires, notamment dans les nouveaux produits, qui s’arrêtent au milieu du tunnel de financement, ne trouvant pas les ressources pour grandir et s’internationaliser».

L’introduction en bourse, un changement radical pour la startup

L’introduction en bourse (IPO ou Initial Public Offering) constitue un changement radical pour une startup : elle devient soumise à la régulation financière avec des publications trimestrielles de ses résultats, les nouveaux investisseurs agissent de manière plus impulsive et plus orientée sur le court terme.

Une introduction en bourse donne aux sociétés des moyens financiers uniques, une forte visibilité ainsi que l’occasion pour les fondateurs et les fonds de valoriser leur investissement.

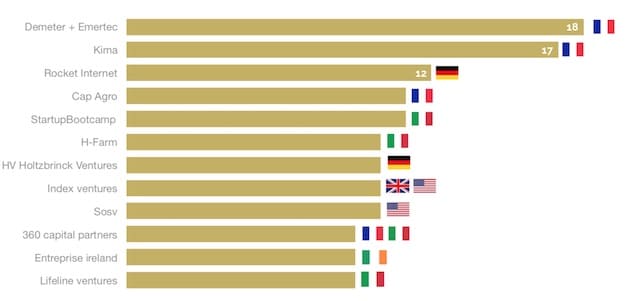

Fonds FoodTech européens : AgTech, accélérateurs ou Seed généralistes

Les investisseurs dédiés à l’AgTech sont historiquement très présents en Europe et continuent à se renforcer en levant de nouveaux fonds (Anterra Capital, Cap Agro, Demeter…).

On remarque aussi la présence, parmi les investisseurs les plus actifs, de nombreux fonds généralistes et des accélérateurs investissant de faibles montants sur un grand nombre de startups comme Kima ventures et Startup Bootcamp.

«De plus en plus d’industriels investissent directement ou via la création de fonds dédiés. Par exemple, Nestlé participe à 5 Seasons Ventures, un fonds dédié à la FoodTech. De la même manière, des fonds intéressés par les marques B2C comme Eutopia se développent et sont de plus en plus actifs. On peut penser que les startups les plus jeunes trouveront le capital nécéssaire pour accélérer leur développement dans les prochaines années. Une faible présence des acteurs de l’agroalimentaire et de la distribution (CVC : Corporate VC),

un écosystème de financement early-stage structuré et prêt à investir dans des projets FoodTech,

peu de fonds d’investissements dédiés à la foodscience (notamment par rapport à d’autres zones géographiques comme les États-Unis) » indique DigitalFoodLab.

Un écosystème jeune et en devenir

La répartition des levées de fonds sur le long de la chaîne de financement permet plusieurs analyses : Cela donne l’image d’un écosystème jeune et en devenir et principalement constitué de startups early-stage en accélération avec le potentiel de devenir nouvelles licornes.

Si les montants sont concentrés sur quelques startups avancées (comme nous l’avons vu précédemment), un grand nombre de levées de fonds ont lieu en amont de la chaîne,

la présence d’investissements de la part d’acteurs de l’agroalimentaire est encore faible mais ils interviennent de plus en plus et sur des tickets parmi les plus importants, à l’opposé, plusieurs agences gouvernementales (comme Entreprise Ireland), des fonds spécialisés dans l’investissement early stage (comme Kima) et des accélérateurs (comme le Startup Bootcamp et H-Farm, tous deux italiens) sont parmi les principaux investisseurs avec de petits tickets.

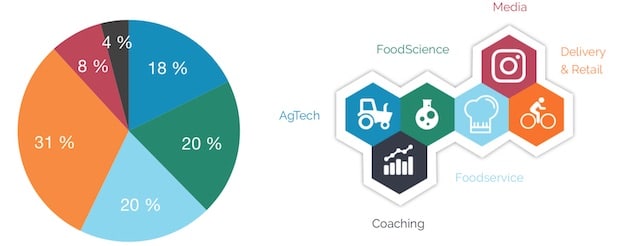

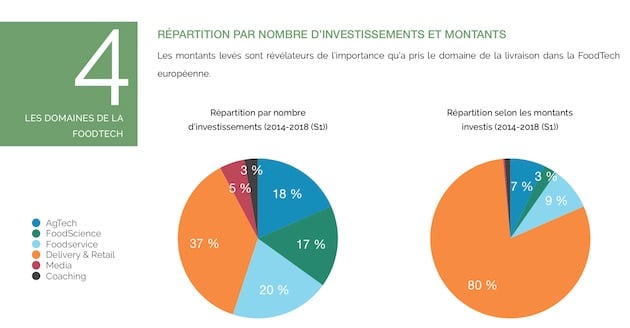

De l’AgTech à la Foodscience, en passant par le Coaching et le FoodServices

Un tiers des startups se concentrent sur le Delivery & Retail, suivi du Foodservice, de la Foodscience et de l’AgTech. La répartition des startups actives par domaines est assez équilibrée, avec deux domaines mineurs (coaching et media) et quatre domaines majeurs (delivery & retail, foodservice, foodscience et agTech).

La répartition du nombre d’investissements réalisés est en accord avec le nombre de startups. Les investisseurs n’ont pas une préférence naturelle pour un domaine particulier de la FoodTech.

Tout entrepreneur de la FoodTech, quelque soit son domaine,

a donc des « chances égales » d’être financé. Cependant, pour la répartition des montants investis, l’équilibre n’est plus du tout présent. Le seul domaine du delivery & retail concentre 80% des montants.

La France, la Suisse et les Pays-Bas sont les leaders pour l’AgTech européenne, l’agriculture du futur en rassemblant à eux trois 73% des montants totaux investis en 2017 et 2018.

Ce secteur est particulièrement bien financé en Europe grâce à la présence de fonds dédiés qui figurent parmi les principaux contributeurs à la FoodTech.

De l’innovation de marché à la rupture radicale avec des ingrédients révolutionnaires, la FoodScience connaît des levées de fonds en hausse depuis plusieurs années, sans pourtant réussir à réunir des montants conséquents.

En comparaison, les startups américaines lèvent des sommes très conséquentes : certaines lèvent plus de 50 M$ pour travailler sur le développement de produits utilisant des protéines végétales.

Pour les FoodServices, ces startups qui réinventent la restauration, les levées de fonds sont nombreuses et conséquentes en 2016 (Wynd, 30m€). On peut dire qu’une nouvelle génération de startups prend la relève en 2018.

Concernant les startups qui accompagnent ou proposent de nouveaux modes de distribution pour l’alimentation, le Delivery & Retail couvre l’amélioration de l’expérience dans les magasins actuels, la livraison des courses et de repas à domicile.

Peu de levées importantes ont été réalisées pour le premier semestre 2018 (à l’exception de celle de Gousto pour 28,5 millions de livres au Royaume-Uni). En effet Delivery Hero et HelloFresh sont déjà cotés en bourse et Deliveroo pourrait les rejoindre rapidement. Des levées plus importantes (dont celle de Glovo sur le second semestre) sont à attendre.

Enfin il y a également les startups Média qui répondent aux questions des consommateurs sur les produits alimentaires et qui leur permettent d’en découvrir de nouveaux.

Ces entreprises agrègent et diffusent des recettes et des informations nutritionnelles de façon divertissante et accessible pour le consommateur final.

Le domaine des médias qui représente 8% des startups actives compte pour moins de 1% des sommes investies.

Parmi les principales levées de fonds dans ce domaine, on peut citer Vivino et Chefclub (vidéos de recettes dédiées aux réseaux sociaux – France).

Pour finir, le Coaching et les startups qui répondent aux questions « Ce que je mange est-il bien/bon pour moi ? » et « que manger? », s’adressent au consommateur final pour lui permettre de mieux gérer son alimentation et ses achats selon ses objectifs personnels.

Avec 4% des startups actives, les montants levés par les startups de coaching FoodTech sont proportionnellement faibles. Une explication tient au fait que ce domaine, basé sur des développements logiciels, nécessite moins de capitaux que les autres.

Egalement, il est difficile pour les startups d’internationaliser des outils de conseils nutritionnels dans des pays ayant chacun leurs particularités (habitudes alimentaires, contraintes d’affichage nutritionnel, etc.)

Réticence des investisseurs européens à financer des étapes de recherche et de formulation

Une première lecture des investissements dans la FoodTech donne l’impression d’un secteur réduit à la livraison (80% des fonds investis). On peut cependant aller plus loin : en considérant les startups actives et le nombre d’investissements, l’écosystème est beaucoup plus équilibré

la Foodscience est encore assez faible en Europe.

Ce domaine qui invente les produits du futur est peu financé avec 17% des startups actives et seulement 3% des fonds. Cela s’explique notamment par une réticence des investisseurs européens à financer des étapes de recherche et de formulation indispensables pour l’élaboration de ces produits, par exemple pour ceux à base de protéines végétales ou de synthèse.

les secteurs de l’AgTech et du Foodservice sont bien développés et financés, sans cependant avoir l’accès au capital pouvant les transformer en leaders mondiaux. (Source : Rapport FoodTech en Europe : Investissements dans la FoodTech européenne de 2014 à 2018)