Les fusions et acquisitions du mois

Kuaijishan Shaoxing Wine (anciennement Kuaijishan Shaoxing Rice Wine), a signé une lettre d’intention pour acquérir une participation de 100% dans Shaoxing Xianheng Food pour 735 millions de CNY (110,84 millions de dollars). Les deux sociétés impliquées dans la transaction sont basées en Chine. Kuaijishan Shaoxing Wine est engagée dans la production de vin de riz, tandis que Shaoxing Xianheng …

Kuaijishan Shaoxing Wine (anciennement Kuaijishan Shaoxing Rice Wine), a signé une lettre d’intention pour acquérir une participation de 100% dans Shaoxing Xianheng Food pour 735 millions de CNY (110,84 millions de dollars). Les deux sociétés impliquées dans la transaction sont basées en Chine. Kuaijishan Shaoxing Wine est engagée dans la production de vin de riz, tandis que Shaoxing Xianheng Food produit et vend du caillé de haricots fermentés, du vin de riz et d’autres épices.

Ishigaki Foods a conclu un accord pour l’acquisition une participation de 51% dans New Japan Functional Foods pour 308 M JPY (2,71 M $). Ishigaki Foods fabrique et vend du thé d’orge, du thé santé, du charqui de boeuf, des légumes secs et d’autres produits séchés, tandis que New Japan Functional Foods fabrique des produits de soin et de maquillage, des compléments alimentaires et des produits capillaires. Les deux sociétés impliquées dans la transaction sont basées au Japon.

Kadoya Sesame Mills a accepté d’acquérir toutes les actions du fabricant de produits transformés à base de sésame, Katagi Food. Les entreprises sont basées au Japon. Kadoya Sesame Mills produit et vend des produits à base d’huile de graines de sésame sous la marque Kadoya.

Frutarom Industries a signé un accord définitif pour acquérir la participation restante de 81% d’Enzymotec pour 168 millions de dollars. Enzymotec deviendra une filiale à part entière de Frutarom suite à la transaction. Frutarom prévoit de financer l’acquisition par un emprunt bancaire et une dette auprès d’une institution financière. L’acquéreur est un producteur mondial d’arômes et d’ingrédients fins, tandis que l’entreprise cible est engagée dans la production et la commercialisation d’ingrédients nutritionnels et d’aliments médicaux. Les deux sociétés incluses dans la transaction sont basées en Israël.

Hearthside Food Solutions a conclu un accord pour acquérir Standard Functional Foods Group, une filiale de Standard Candy. Les deux sociétés sont situées aux États-Unis. Hearthside Food Solutions est un producteur de produits de boulangerie et de pâtisseries, tout en offrant des services d’emballage contractuels. Standard Functional Foods est engagée dans la production et la distribution de barres-collations nutritives et saines.

Dans le cadre de la loi du 8 novembre 2019 relative à l’énergie et au climat, la France s’est fixé comme objectifs de …

Dans le cadre de ses engagements en faveur d’emballages circulaires, Mars Wrigley France lance un projet pilote d’éco-conception de son pochon M&M’s Choco …

Solutions et innovations : Les nouveaux ingrédients qui changent la donne

L’accélération de la demande en produits sains, durables et différenciants pousse les fournisseurs à innover sur tous les fronts : nouveaux procédés, sourcing …

Formuler des produits sains et performants : Les défis industriels de l’innovation nutritionnelle

L’intégration d’ingrédients fonctionnels et nutritionnels dans les recettes agroalimentaires ne relève pas d’un simple ajout. Il s’agit d’un exercice d’équilibriste, à la croisée …

Les grandes tendances de consommation qui redessinent la formulation alimentaire

Des rayons bio aux applications mobiles de notation, des aliments “sans” aux aliments “enrichis”, la manière dont les Français consomment l’alimentation évolue profondément. …

L’agroalimentaire occupe une place centrale dans l’économie régionale d’Occitanie. En 2022, les 2 959 entreprises des industries agroalimentaires (IAA) ont généré un chiffre …

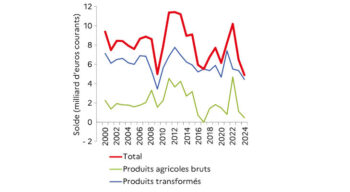

En 2024, l’excédent des échanges de produits agricoles bruts et transformés (4,9 Md€) diminue de 1,6 Md€ par rapport à 2023, tel est …

TOP 10 des fournisseurs d’emballage agroalimentaire

Vous travaillez dans la transformation agroalimentaire et cherchez un fournisseur fiable pour vos lignes de conditionnement ? Que vous conditionniez des plats cuisinés, …

Glaces : Un marché en pleine mutation, porté par l’innovation et la désaisonnalisation

Fidèle à son rendez-vous annuel, l’Association des Entreprises des Glaces, en collaboration avec le cabinet d’études NielsenIQ, livre son état des lieux du …

Sécurité alimentaire : Le marché des tests devrait atteindre plus de 30 milliards d’euros d’ici 2029

Dans un contexte où les enjeux de santé publique occupent une place centrale, le marché mondial des tests de sécurité alimentaire connaît une …