Nutri-Score : La fidélité des consommateurs aux produits A est plus forte sur le salé que sur le sucré

Deux ans après l’entrée en vigueur du Nutri-Score, près de 200 industriels apposent désormais le logo sur près de 92 000 produits, traduisant ainsi leur valeur nutritionnelle par le Nutri-Score A, B, C, D ou E. Après un premier constat sur les ventes, Nielsen analyse cette fois le comportement d’achat des consommateurs sur les 155 catégories alimentaires sur lesquelles …

Deux ans après l’entrée en vigueur du Nutri-Score, près de 200 industriels apposent désormais le logo sur près de 92 000 produits, traduisant ainsi leur valeur nutritionnelle par le Nutri-Score A, B, C, D ou E.

Après un premier constat sur les ventes, Nielsen analyse cette fois le comportement d’achat des consommateurs sur les 155 catégories alimentaires sur lesquelles ce logo a été apposé.

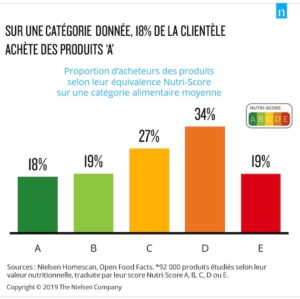

En moyenne, sur chaque catégorie alimentaire, 18% des acheteurs ont acheté au moins 1 fois un produit A. Mais ce sont bien les produits scorés C et D qui recueillent toujours le plus de suffrages.

Si cette répartition moyenne des acheteurs n’a que très peu changé en 2 ans, les 155 catégories alimentaires présentent des structures de clientèles et des évolutions bien différentes.

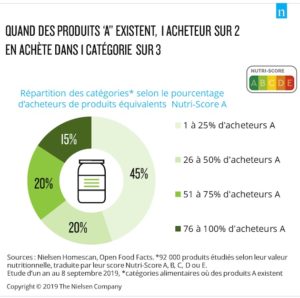

Dans 27 catégories, plus de la moitié achète des produits A

79 des 155 catégories alimentaires analysées n’ont pas d’acheteurs de produits A, en lien direct avec l’offre absente en produits A sur ces catégories, comme par exemple sur le beurre.

Parmi les catégories disposant de produits A, 27 (soit 35% d’entre elles) ont déjà plus de la moitié de leur clientèle qui a acheté au moins 1 fois un produit A.

A l’extrême, certaines catégories font le plein d’acheteurs de produits A étant donnée l’omniprésence de cette offre. Par exemple sur la farine, 90% des consommateurs ont acheté des produits score A, moins de 10% pour les scores B et C, et moins de 5% pour les produits D (les produits E sont inexistants sur cette catégorie).

Pour Martin Vallet, expert consommateurs chez Nielsen, “le potentiel de progression reste considérable, mais des catégories où le Nutri-Score est réellement hétérogène, arrivent également à convaincre leurs consommateurs. Comme par exemple sur les conserves de légumes où le score A séduit 96% des acheteurs de la catégorie quand les produits B sont à 63%, les C à 28%. La progression se fera sur le long terme, accompagnée par les efforts des marques en termes d’offre produits.

Afin de recruter davantage d’adeptes, la distribution pourra aussi mettre l’accent sur le Nutri-Score dans ses rayons et ses prospectus comme elle commence à le faire sur ses sites de drive.”

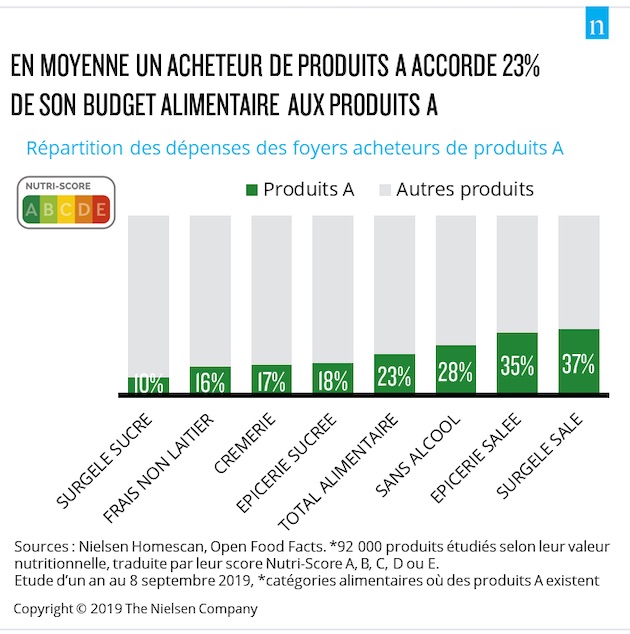

Si le potentiel de recrutement est indéniable, il existe aussi une marge de progression au sein des acheteurs actuels. En moyenne, un foyer qui achète des produits A sur une catégorie leur octroie moins d’un quart de ses dépenses, et complète ses achats avec des produits équivalents B, C, D voire E.

Pour Jean-François Orlando, expert études consommateurs, il convient de distinguer catégories salées et sucrées : “La fidélité des consommateurs aux produits A est plus forte sur le salé que sur le sucré. Quand on achète des produits A sur des catégories salées (légumes en conserves…), les achats de produits D ou E sont limités. Sur le sucré, l’infidélité prime, certainement en raison de la composante plaisir qui garde toute son importance.

Ainsi les acheteurs de sucreries (confiserie de poche) typées A vont leur accorder seulement 14% de leurs dépenses totales de confiserie… et acheter avant tout des sucreries typées D ou E qui restent majoritaires en rayon.”

Un profil d’acheteurs plus aisés sur les produits A

L’analyse des 27 catégories avec le plus d’acheteurs de produits A met en évidence un profil au niveau de vie aisé, urbain, voire très francilien et dont la taille du foyer est réduite : des foyers d’une personne (de tout âge) ou des couples de moins de 35 ans sans enfants.

L’analyse des 27 catégories avec le plus d’acheteurs de produits A met en évidence un profil au niveau de vie aisé, urbain, voire très francilien et dont la taille du foyer est réduite : des foyers d’une personne (de tout âge) ou des couples de moins de 35 ans sans enfants.

Les céréales pour le petit-déjeuner sont un exemple emblématique de la différence de profils selon le score du produit acheté.

Les produits A (qui représentent 10% des actes d’achats) ont la faveur d’acheteurs plus aisés alors que les produits D (33% des actes d’achats) sont majoritairement achetés par des familles aux revenus plus modestes.

Pour Jean-François Orlando, “les efforts conjoints des marques et distributeurs vont accélérer la démocratisation des produits typés A et B sur le Nutri-Score, comme nous le voyons sur le bio. Les initiatives en termes de communication, promotions, mises en avant en rayons via une signalétique spécifique vont aider les consommateurs dans leurs choix et les accompagner dans leur volonté de manger sain.” (SOURCES NIELSEN)

Dans le cadre de la loi du 8 novembre 2019 relative à l’énergie et au climat, la France s’est fixé comme objectifs de …

Dans le cadre de ses engagements en faveur d’emballages circulaires, Mars Wrigley France lance un projet pilote d’éco-conception de son pochon M&M’s Choco …

RFID, cartons pliants et automatisation : Trois leviers stratégiques pour l’avenir de l’étiquetage et de l’emballage agroalimentaire

Le secteur de l’étiquetage et de l’emballage est en pleine mutation. Pression réglementaire accrue, montée en puissance de la durabilité, nécessité d’innover sans …

Labelexpo Europe 2025 : Anticiper les évolutions de marché et découvrir les dernières innovations

Dès le 16 septembre, Barcelone deviendra la capitale mondiale de l’étiquette et de l’emballage avec Labelexpo Europe, un rendez-vous qui attire chaque édition plus …

Style de vie et santé : Quand les nouvelles habitudes de consommation redessinent l’avenir des boissons

À l’occasion de drinktec, salon de référence pour le secteur des boissons et des aliments liquides, un thème central émerge avec force : « Style …

La rentrée 2025 s’ouvre sur un paradoxe bien connu mais toujours plus marqué : d’un côté, une inflation alimentaire encore présente, qui continue …

Longtemps perçue comme un sujet réservé aux secteurs stratégiques comme la défense ou la finance, la cybersécurité s’impose désormais comme une préoccupation majeure …

Produits aquatiques : Un attrait confirmé, mais un positionnement de plus en plus complexe pour le marché français

Malgré une excellente image auprès des consommateurs français, la consommation de poissons, coquillages et crustacés révèle un arbitrage économique plus marqué qu’auparavant. L’enquête …

Marché du miel en France : Entre regain de confiance, guerre des prix et bataille pour la traçabilité

Après des années de crise, la filière apicole française reprend lentement des couleurs. Les Français consomment toujours du miel, mais deviennent plus sélectifs, …

Mieux sécuriser votre production en optimisant la traçabilité alimentaire

La chaîne agroalimentaire doit aujourd’hui garantir aux consommateurs une alimentation sûre, conforme et transparente, de la fourche à la fourchette. Dans ce contexte, …

Connectez-vous avec vos réseaux sociaux :