Commerce extérieur : L’excédent agroalimentaire atteint son plus haut niveau des dix dernières années

Selon la synthèse conjoncturelle de l’Agreste du mois d’avril 2023, en 2022, l’excédent agroalimentaire global (10,3 Md€) a augmenté pour la deuxième année consécutive : + 2,1 Md€ sur un an et + 3,5 Md€ par rapport à la moyenne 2017-2021. Il a ainsi atteint ainsi son plus haut niveau des dix dernières années. «Contrairement aux années récentes, cette …

Selon la synthèse conjoncturelle de l’Agreste du mois d’avril 2023, en 2022, l’excédent agroalimentaire global (10,3 Md€) a augmenté pour la deuxième année consécutive : + 2,1 Md€ sur un an et + 3,5 Md€ par rapport à la moyenne 2017-2021. Il a ainsi atteint ainsi son plus haut niveau des dix dernières années.

«Contrairement aux années récentes, cette croissance de l’excédent est principalement portée par les exportations de produits bruts et plus particulièrement de céréales, du fait de l’accélération des cours mondiaux liée à la guerre en Ukraine», explique l’Agreste, «l’excédent des produits bruts augmente ainsi de 3,9 Md€ par rapport à 2021 atteignant un niveau record. À l’inverse, l’excédent des produits transformés diminue de 1,8 Md€ sur un an : la hausse sensible des importations principalement de viande et de produits de l’abattage fait plus que contrebalancer la croissance des exportations. la réduction du déficit commercial avec l’Union européenne pour la deuxième année d’affilée contribue pour près de 60 % à la consolidation globale de l’excédent».

Un niveau qui n’avait plus été atteint depuis 2013

En 2022, l’excédent des échanges agricoles (produits bruts) et agroalimentaires (produits transformés) s’établit à 10,3 milliards d’euros (Md€), en hausse de 2,1 Md€ sur un an. Il retrouve ainsi un niveau qui n’avait plus été atteint depuis 2013. Cette évolution poursuit la hausse observée en 2021, après le creux de 2020. Dans un contexte de forte tension sur les prix pour les céréales et les oléagineux, les exportations (+ 13,4 Md€) augmentent plus vite que les importations (+ 11,3 Md€).

Comme en 2021, la hausse des échanges et de l’excédent en 2022 s’explique avant tout par un effet prix. La progression en valeur des exportations (+ 19 %) résulte en majeure partie de la hausse des prix des produits exportés (+ 16 %), conjuguée à une progression plus limitée des volumes vendus (+ 3 %), principalement de produits bruts. L’évolution des importations est comparable, avec une hausse de 18 %, principalement fondée sur celle des prix (+ 14 %), les volumes augmentant de 4 %.

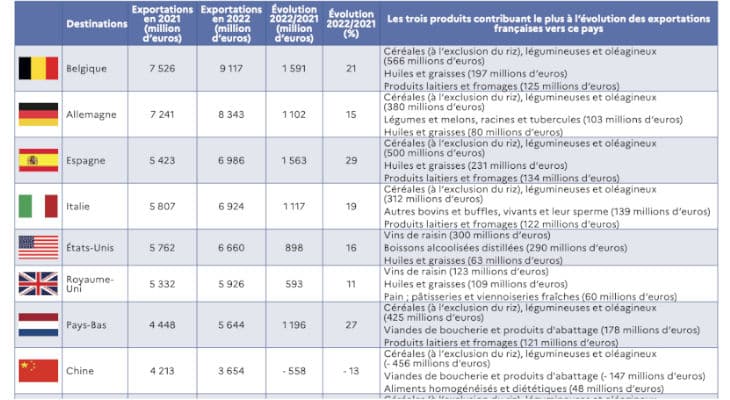

Toujours selon l’Agreste, en 2022, le total des exportations de produits agricoles bruts et de produits agroalimentaires atteint 83,5 Md€. La valeur des exportations de produits bruts atteint 22,3 Md€ d’euros, niveau record, supérieur de 36 % à celui de 2021 : 14,5 Md€ vers l’UE (+ 31 %) et 7,9 Md€ vers les pays-tiers (+ 45 %). Les importations de produits bruts (17,6 Md€) augmentent également mais dans de moindres proportions (+ 12 %). L’excédent commercial des produits bruts est ainsi multiplié par six en un an, passant de 0,8 Md€ en 2021 à 4,7 Md€ en 2022. Le solde des échanges de produits bruts avec l’UE double quasiment, passant de 3,2 Md€, à 6,2 Md€, tandis que le déficit des échanges avec le reste du monde se réduit, passant de 2,4 Md€ à 1,5 Md€.

À l’opposé, l’excédent des produits transformés diminue, passant de 7,4 Md€ à 5,6 Md€ (-1,8 Md€ par rapport au niveau de 2021 et – 0,2 Md€ par rapport à la moyenne 2017- 2021), après avoir atteint son plus haut niveau des dix dernières années en 2021. Malgré le dynamisme des ventes de vins et de spiritueux, la croissance des exportations de produits transformés est insuffisante pour compenser la hausse sensible des importations résultant de l’augmentation des volumes achetés et plus encore de celle des prix des produits. L’excédent réalisé avec les pays tiers reste relativement stable (12,7 Md€ en 2021 et 12,6 Md€ en 2022, soit – 0,1 Md€ en un an) tandis que le déficit avec l’UE se creuse de 1,7 Md€, passant de 5,3 Md€ à 7,0 Md€.

Tous produits confondus, le déficit des échanges agroalimentaires avec l’UE se réduit en 2022 de près de 1,3 Md€, tandis que l’excédent avec les pays tiers se consolide (+ 0,9 Md€).

Un record historique de l’excédent en céréales

En 2022, l’excédent commercial des céréales (10,7 Md€) s’accroît fortement (+4,2 Md€ sur un an et +5,9 Md€ par rapport à la moyenne 2017-2021). Il atteint ainsi son plus haut niveau historique (graphique 4), porté par la flambée des prix (graphique 5) liée à la forte demande de céréales sur le marché mondial et exacerbée par la guerre en Ukraine.

En février 2022, le déclenchement de la guerre en Ukraine perturbe fortement les flux d’échanges de céréales sur le marché mondial, obligeant un certain nombre de pays importateurs à se tourner vers des origines autres que russes et ukrainiennes. Avec des disponibilités en hausse au 1er semestre 2022, le blé tendre français se positionne comme une bonne alternative. Les quantités exportées par la France progressent ainsi de 23 % par rapport au 1er semestre 2021. En valeur, la croissance des exportations est encore plus marquée (+ 74 % sur un an) du fait de la forte hausse des prix moyens à l’exportation (+ 42 %) dans le contexte inflationniste des cours mondiaux des céréales. Au 2d semestre, l’arrivée de la nouvelle récolte 2022 dans l’Hexagone, soutient la hausse des prix. Malgré les prix élevés, les blés tendres français sont compétitifs et bénéficient de taux de fret avantageux par rapport aux autres origines. Les exportations en volume progressent ainsi de 26 % sur un an (graphique 6). En valeur, la progression des ventes est toujours plus marquée (+ 87 %), les prix à l’exportation ayant augmenté de 48 % en moyenne sur un an. Au total, sur l’année, les quantités vendues aux pays tiers augmentent sensiblement (+ 3,3 millions de tonnes (Mt)). Les ventes vers le Maroc représentent à elles seules près de 65 % de cette hausse du fait de la sécheresse qui impacte fortement les récoltes dans ce pays depuis deux ans et de la moindre concurrence des blés en provenance de la mer Noire. L’Égypte, premier importateur mondial de blé et, de fait, important client pour les blés russes et ukrainiens, se tourne aussi abondamment vers les blés français (+ 1 Mt par rapport à 2021). Les exportations vers l’UE progressent mais dans une moindre mesure (+ 0,5 Mt), surtout au 1er semestre et principalement à destination de l’Allemagne. Sur l’ensemble de l’année 2022, les ventes de blé tendre croissent fortement (+2,9Md€,soit+82%surunan)àla faveur de l’augmentation des prix à l’exportation (+ 46 %) et des quantités vendues (+ 25 % par rapport à 2021) qui atteignent un niveau inédit depuis 2010, à plus de 19 Mt.

La valeur des exportations françaises d’orges augmente de 0,3 Md€ par rapport à 2021 (+ 24 %) uniquement du fait de la hausse des prix à l’exportation (+ 45 %). Les quantités exportées diminuent en effet de 15 %, en raison des mauvais résultats des ventes à destination des pays tiers (- 41 % sur un an). La Chine reste le premier débouché pour les orges françaises vers les pays tiers (plus du tiers des volumes exportés), mais réduit fortement ses achats à la France (-77%surunansoit-2,7Mt).Lepays est de façon générale moins présent à l’international et privilégie les origines australiennes et mer Noire, jugées plus compétitives. En revanche, les orges françaises sont compétitives sur le marché européen ; les expéditions vers l’UE progressent ainsi de 26 %. Trois des quatre principaux clients européens de la France (Pays-Bas, Allemagne et Espagne) augmentent de 56 % au total leurs achats (+ 0,6 Mt).

Enfin, les exportations de maïs progressent de 0,6 Md€ sur un an (+ 37 %) en premier lieu sous l’effet de la hausse des quantités exportées (+ 0,9 Mt sur un an), favorisée par les disponibilités importantes de la récolte 2021 (principalement écoulée en 2022), et, comme pour les autres céréales, du contexte inflationniste des prix. Malgré la concurrence des maïs ukrainiens au sein de l’UE du fait de la suppression des droits de douanes européens pour cette origine (cf. Pour en savoir plus), les ventes augmentent particulièrement vers la Belgique et l’Italie (avec respectivement + 0,3 et + 0,2 Mt) et vers les deux principaux clients de la France que sont les Pays-Bas et l’Espagne (respectivement +0,2et+0,1Mt).

La filière oléoprotéagineuse connait un déficit record

En 2022, le déficit des échanges de la filière oléoprotéagineuse (graines, huiles et tourteaux) se creuse de 0,5 Md€, pour la deuxième année consécutive (graphique 7). Avec 2,8 Md€, il s’agit d’un niveau de déficit jamais atteint, dépassant de 0,60 M€ le montant moyen des cinq dernières années.

Le solde des échanges de graines oléagineuses et protéagineuses est déficitaire pour la troisième année consécutive, à – 27 millions d’euros (M€). Il s’améliore cependant de 86 M€ par rapport à 2021, la hausse des exportations (+ 386 M€, dont + 213 M€ pour les seules graines de tournesol) ayant contrebalancée celle des importations (principalement de colza). Dans un contexte de hausse des prix du complexe oléagineux, les prix des exportations croissent de 24 % alors que ceux des importations augmentent de 34 % mais les volumes de ces dernières reculent de 13 %. Cette hausse des prix est en premier lieu la conséquence du conflit en Ukraine et du recul des récoltes mondiales d’oléagineux en première partie de l’année ; les tensions sur le marché mondial des huiles et les prix élevés du pétrole et des biocarburants contribuent également à soutenir les prix.

A contrario, le déficit du commerce extérieur des huiles et graisses végétales et des tourteaux se creuse de 0,5 Md€ par rapport à 2021, atteignant 2,8 Md€. Le déficit des seuls tourteaux augmente de 0,3 Md€ sous l’effet d’une hausse des importations (+ 349 M€) supérieure à celle des exportations (+ 52 M€). La France importe pourtant moins de tourteaux en volume (- 4 % sur un an) notamment du fait des hausses de production hexagonale 2021 en tournesol et 2022 en colza, mais leurs prix ont sensiblement augmenté (+ 28 %). Le déficit des huiles et corps gras s’accroît également (+ 0,2 Md€ sur un an), creusé par la croissance des importations (+ 1,1 Md€) notamment d’huiles de tournesol, d’huiles d’olive ou encore de margarine.

Après trois années consécutives de baisse, le sucre connait une hausse des exportations

En 2022, l’excédent commercial sucrier (856 M€) augmente de 77 % sur un an Dans un contexte de prix de l’énergie et de coût de production du sucre au plus haut, l’augmentation des prix (+ 23 %) s’accompagne de la progression des exportations en volume (+ 25 %) ; les exportations rebondissent ainsi en valeur, après trois années de baisse. La hausse des disponibilités à l’exportation bénéficie de l’augmentation de la production 2021, commercialisée sur les neuf premiers mois de 2022, quand bien même, sur le dernier trimestre 2022, les exportations de sucre pâtissent de la baisse de la récolte 2022. Sur l’année 2022, les importations de sucre augmentent de 15 %, à 319 M€.

Le déficit continue de se creuser pour les fruits et les légumes

En 2022, le déficit structurel de la filière fruits et légumes (fruits, légumes et produits à base de fruits et légumes) augmente de 283 M€, à 7,3 Md€. Pour la première fois depuis 2014, le déficit des échanges des fruits frais se réduit (avec 35 M€ en moins, il passe sous les 3 Md€) sous l’effet d’une hausse des exportations (+ 134 M€, soit + 11 % sur un an) supérieure à celle des importations (+ 2 %).

Dans un contexte d’offre abondante, les prix des exportations diminuent mais la France accroît ses ventes en volume (+ 21 %) notamment de bananes et de framboises. Ces dernières sont particulièrement dynamiques au 1er semestre, conséquence d’une récolte 2022 plus importante et surtout plus précoce. Les ventes de pommes, au premier rang des fruits exportés, progressent également en valeur mais dans une moindre mesure, la baisse des prix à l’exportation contrebalançant en grande partie la hausse des volumes vendus. Malgré un début d’année marqué par la forte concurrence sur le marché européen, le débouché espagnol tire les exportations françaises. En lien avec la chute de la production locale, conséquence du gel du printemps, les quantités expédiées vers l’Espagne, deuxième débouché en volume pour les pommes françaises après le Royaume-Uni, augmentent de près de 60% sur un an. Vers le Royaume-Uni, les volumes vendus sont quasiment stables.

L’augmentation des importations de fruits frais s’explique principalement par la hausse des prix (+ 3 %) alors que les volumes achetés sont quasiment stables (- 1 %). Ce sont les bananes qui contribuent le plus à l’évolution, leur prix d’achat ayant augmenté de 14 % sous l’effet de la hausse des coûts de transport notamment.

Comme celui des fruits frais, le déficit des légumes frais, y compris pommes de terre, se réduit et atteint 0,7 Md€ en 2022 (- 22 M€). La hausse des exportations est là encore supérieure à celle des importations (respectivement + 463 et + 441 M€) principalement du fait de la croissance des volumes exportés (+ 13 %), notamment en pommes de terre et, dans une moindre mesure, en tomates. En revanche, les importations sont d’abord tirées par les prix, les volumes importés étant restés quasiment stables. Les importations de tomates sont les plus importantes en valeur. L’origine Maroc prend le pas sur les origines espagnoles et néerlandaises moins dynamiques.

Enfin, s’agissant des produits transformés à base de fruits et légumes, le déficit se creuse de 340 M€, sous l’effet de la hausse des prix des produits importés (+ 12 %) qui fait plus

que contrebalancer l’augmentation des volumes des produits exportés (+ 5 %) et de leurs prix (+ 10 %). Les produits transformés représentent 50 % du déficit commercial total de la filière fruits et légumes. Seuls les échanges de confitures, gelées, compotes et purées de fruits et, à un degré moindre, de pois appertisés sont excédentaires.

En 2022, recul de l’excédent des produits laitiers à un niveau bas

L’excédent des échanges de produits laitiers (hors glaces et sorbets) diminue en 2022 pour la deuxième année consécutive (graphique 10). Il s’élève à 2,2 Md€.

En 2022, l’excédent des échanges extérieurs se réduit, du fait d’un fort et nouvel accroissement des importations (+ 1,7 Md€) surpassant la hausse des exportations (+ 1,1 Md€). Les capacités à l’exportation ont été freinées par un nouveau recul de la collecte laitière qui a pesé sur la fabrication de quasiment toutes les familles de produits laitiers.

Les achats de beurre et les pâtes à tartiner laitières contribuent le plus au recul de l’excédent commercial de produits laitiers (- 481 M€). Structurellement déficitaire, la balance commerciale en beurre de la France se dégrade de nouveau, en lien avec la forte hausse du prix des importations (+ 59 % sur un an), mais aussi des volumes (+ 10 %). Ces évolutions sont à rapprocher du recul des fabrications debeurre(-1,8%surunan)etde matière grasse laitière anhydre et de butteroil, utilisés par les IAA pour les préparations alimentaires destinées à la restauration hors domicile. L’augmentation des exportations de beurre, largement inférieure à celle des importations, (+ 185 M€ en valeur contre + 666 M€), résulte en premier lieu de la hausse des prix (+ 33 %), les volumes évoluant peu (+ 1 %).

Tout en demeurant le plus gros contributeur à l’excédent commercial des produits laitiers, l’excédent des échanges de fromages s’érode de nouveau en valeur pour la cinquième année consécutive (- 176 M€). Avec 1 Md€, il ne contribue plus qu’à hauteur de 46 % au solde des échanges français de produits laitiers, contre 61 % en 2017. La croissance des importations (+ 545 M€), supérieure à celle des exportations (+ 368 M€), résulte de la forte hausse des prix des produits importés (+ 32 %, contre + 11 % pour les prix des produits exportés). Globalement, en effet, les volumes échangés restent stables pour les exportations et diminuent pour les importations dans un contexte de recul des fabrications de fromages. Les achats en provenance de l’UE diminuent (- 19 % sur un an) alors que ceux en provenance des pays tiers augmentent. Les premiers représentent près des deux tiers des importations. La France importe moins de fromages des Pays-Bas, premier fournisseur de l’Hexagone, et se tourne de façon plus marquée vers le Royaume-Uni (cheddar principalement). À l’inverse, les exportations progressent vers les pays de l’UE et régressent vers les pays tiers, plus particulièrement vers le Royaume-Uni et le Japon.

Les produits de l’élevage et de l’abattage connaissent pour la 1re fois un déficit

En 2022, le solde commercial des produits de l’élevage et de l’abattage est déficitaire pour la première fois depuis plusieurs années (- 0,8 Md€) (graphique 11). Ce solde s’inscrit dans un contexte où la plupart des productions issues de l’élevage et de l’abattage diminuent en France, après deux années de recul du fait de la crise de la Covid et où la consommation globale augmente pour toutes les viandes, hormis certaines volailles. Ainsi, afin de satisfaire cette demande intérieure dans un contexte d’offre limitée, la France augmente ses importations.

Structurellement excédentaire, le solde commercial des animaux vivants (1,9 Md€) s’accroît de 146 M€, sous l’effet de l’augmentation des exportations de bovins (+ 235 M€, à 1,7 Md€), ces dernières représentant plus des deux tiers des exportations françaises d’animaux vivants en valeur. La décapitalisation du cheptel bovin français génère de moindres disponibilités à l’export mais la hausse des prix, tirée par la fermeté de la demande européenne, fait plus que compenser la baisse des volumes. Le débouché italien, principal marché pour les bovins français (et plus particulièrement pour les broutards), progresse en valeur. Les engraisseurs italiens réduisent certes leurs achats en volume mais continuent de s’approvisionner en broutards français, malgré des prix d’achat et des coûts de production tendus.

Le déficit des échanges de viande, préparations et sous-produits issus de l’abattage (abats, peaux…) se creuse sensiblement, passant de 1,3 Md€ à 2,7 Md€, avant tout du fait de la dégradation des déficits en viande de volaille et en viande bovine (respectivement – 489 et – 435 M€).

S’agissant de la viande de volaille, le déficit des échanges commerciaux se creuse sous l’effet du manque de disponibilités dû en majeure partie aux nombreux abattages sanitaires subis par la filière à la suite des épidémies d’influenza aviaire en 2022. Les exportations françaises progressent dans le contexte inflationniste des prix à l’export (+ 67 M€) mais nettement moins que les importations (+ 555 M€). Les achats en provenance de Belgique et de Pologne sont particulièrement soutenus. Les importations issues des pays tiers sont minoritaires mais elles progressent plus fortement (+ 77 %) que les importations globales. Elles bénéficient de flux en provenance du Royaume-Uni, dont une bonne partie est ensuite réexpédiée vers l’UE, mais aussi en provenance d’Ukraine, du fait de la suppression des droits de douanes européens.

En 2022, les importations de viande bovine croissent sensiblement (+ 652 M€) dans un contexte de demande soutenue de la part de la restauration hors domicile qui exerce son activité pour la première fois depuis deux ans sans restrictions sanitaires. Principal débouché pour les viandes d’importation, ce secteur souffre du manque de disponibilités en France et plus généralement en Europe. Les volumes achetés augmentent fortement (+ 24 %) mais moins que les prix (+ 50 %). Ainsi, malgré la hausse des exportations, le déficit commercial de viande bovine se creuse.

Enfin, l’excédent commercial en viande de porc diminue sous l’effet de la hausse des importations (+ 92 M€) qui fait plus que contrebalancer la croissance des exportations. Comme pour les autres viandes, la France importe plus de volumes à des prix supérieurs à ceux de 2021. Dans ce contexte, l’Espagne reste le principal fournisseur du marché français pour les viandes fraîches et congelées, devant l’Allemagne. Parallèlement, lesvolumesexportéssontfortement réduits par le repli de la demande chinoise du fait du redressement de ses capacités de production et ce, malgré l’augmentation des quantités exportées de viandes fraîches ou congelées à destination de l’UE.

Nouveau record pour le déficit de la filière pêche

En 2022, le déficit du commerce extérieur de la filière pêche (compris aquaculture et produits préparés issus de la pêche) atteint 5,6 Md€. Il se creuse pour la deuxième année consécutive, dépassant même le précédent record de 2021 (graphique 12). En France, la production halieutique ne couvre en effet que très partiellement la demande, générant un déficit structurel élevé de la balance commerciale.

“Dans un contexte de hausse des coûts de transport et du prix du pétrole qui impactent fortement le secteur de la pêche maritime, les importations françaises augmentent en valeur de près de 1,2 Md€ sur un an, à 7,7 Md€, principalement en raison de la croissance des prix (+ 16 %). Cette hausse est largement supérieure à celle des exportations (+ 0,2 Md€, à 2,1 Md€). L’augmentation de la valeur des achats de poissons frais ou congelés (entiers et filetés) atteint 14 % et représente 40 % de la croissance globale des importations de la filière pêche”, constate l’Agreste.

Des exportations historiquement élevées en valeur pour les vins et spiritueux

En 2022, l’excédent commercial des vins et spiritueux atteint un nouveau record à 15,6 Md€ (+ 1,4 Md€). Malgré des disponibilités à l’exportation en baisse, des difficultés liées à des mesures sanitaires toujours présentes dans certains pays (Chine notamment) et des tensions inflationnistes mondiales qui pèsent sur la demande, les ventes de vins et Champagne augmentent de 1,2 Md€ (à 12,3 Md€), tirant parti de la hausse des prix. Cette dynamique se retrouve aussi pour les spiritueux dont les ventes progressent de 0,7 Md€ (à 5,8 Md€).

Les exportations de vins et Champagne vers l’UE (45 % des volumes exportés) baissent en volume (- 4 %) mais sont mieux valorisées (+ 9 %). Les volumes exportés sont tirés à la baisse par les vins tranquilles (- 8 %). En revanche, les ventes de Champagne s’accroissent en volume (+ 12 %). Grâce à celles-ci, les exportations sont plus importantes qu’en 2021 vers la majeure partie des États membres de l’UE et notamment vers les Pays-Bas, ce pays jouant le rôle de plateforme de réexportation pour les vins de l’Hexagone. Cependant, le recul des volumes expédiés vers l’Allemagne (malgré des ventes de Champagne dynamiques), première destination en Europe pour les vins français, tire l’ensemble des résultats à la baisse, principalement du fait du reculdesventesdevinsenvrac.

Vers les pays tiers, le recul des exportations en volume est un peu plus important (- 5 % sur un an). Le débouché chinois enregistre ainsi la plus forte baisse (- 25 %) dans un pays où la politique zéro-Covid s’est maintenue en 2022 sur une grande partie du territoire, limitant de fait les échanges. Après une année 2021 particulièrement dynamique, suite à la suspension des taxes sur les vins tranquilles en bouteille, les volumes exportés vers les États-Unis reculent de 7 % en 2022 tout en restant supérieurs de 7 % à leurs niveaux de 2019. Les vins en bouteille résistent mieux que le vrac, c’est en particulier dû au Champagne dont les volumes restent quasiment stables, confirmant la tendance des consommateurs américains à privilégier des produits et des circuits de distribution (cafés-hôtels-restaurants notamment) plus haut de gamme. Les États-Unis deviennent ainsi, en 2022, le premier débouché en volume pour les vins et Champagne français. Les flux à destination du Royaume-Uni diminuent (- 6 % sur un an) du fait d’un contexte économique difficile où les tensions inflationnistes, parmi les plus fortes, ont pu freiner la consommation de vin.

Cependant, la croissance des prix fait plus que compenser la baisse des volumes vers les pays tiers et les ventes augmentent ainsi en valeur vers cette zone (+ 11 %). La hausse atteint 14 % vers les États-Unis, premier débouché en valeur des vins et Champagne français avec 2,4 Md€ (+ 0,3 Md€ dont près de 0,2 Md€ pour le seul Champagne), Avec une croissance structurelle de la consommation, la part du marché américain dans les ventes françaises continue de s’accroître (près de 20 % des exportations françaises en valeur en 2022). De même, la hausse en valeur est de 9 % vers le Royaume- Uni. Les États-Unis et le Royaume-Uni représentent ainsi à eux seuls près d’un tiers de la valeur totale des exportations de vins et Champagne français. Avec un poids qui n’est plus que de 4 % dans les exportations totales françaises, la valeur des ventes vers la Chine recule de 5 %.

En 2022, les exportations d’alcools spiritueux (Cognac, rhum, etc.) progressent de 13 %, à 5,8 Md€, sous l’effet de la hausse des prix et, dans une moindre mesure, des volumes. Ces derniers sont portés par les échanges avec l’UE. Les ventes de Cognac (plus des deux tiers des exportations françaises d’alcools distillés) augmentent de 333 M€ par rapport à 2021. Les exportations de spiritueux progressent principalement à destination des États-Unis, premier débouché des spiritueux français (+ 14 % à 2,4 Md€), uniquement du fait de la hausse des prix. C’est également le cas vers la Chine mais dans une moindre mesure (+ 4 % à 786 M€), sous l’effet d’une montée en gamme des produits vendus.

(Source Agreste/ Synthèses conjoncturelles/Avril 2023)

Connectez-vous avec vos réseaux sociaux :