La FoodTech européenne menée par une nouvelle génération de startups à croissance rapide

«Etat des investissements dans la FoodTech en Europe», tel est l’intitulé du rapport issu du travail de DigitalFoodLab, avec le soutien de Kea&Partners, Eutopia, Nestlé et Vitagora. Celui-ci met notamment en avant les dernières tendances et les startups qui se développent le plus sur le continent et qui ont le potentiel d’être les leaders de demain. Il fournit également …

«Etat des investissements dans la FoodTech en Europe», tel est l’intitulé du rapport issu du travail de DigitalFoodLab, avec le soutien de Kea&Partners, Eutopia, Nestlé et Vitagora. Celui-ci met notamment en avant les dernières tendances et les startups qui se développent le plus sur le continent et qui ont le potentiel d’être les leaders de demain. Il fournit également une définition de cet écosystème qui évolue rapidement ainsi que de toutes ses composantes.

Ce rapport définit six domaines de la FoodTech liés à la chaine de valeur de l’agroalimentaire de la fourche (AgTech) à la fourchette (Foodscience, Foodservice) en passant par la distribution (Delivery, Retail et Coaching). En voici les grandes lignes.

2019, une année record pour la FoodTech

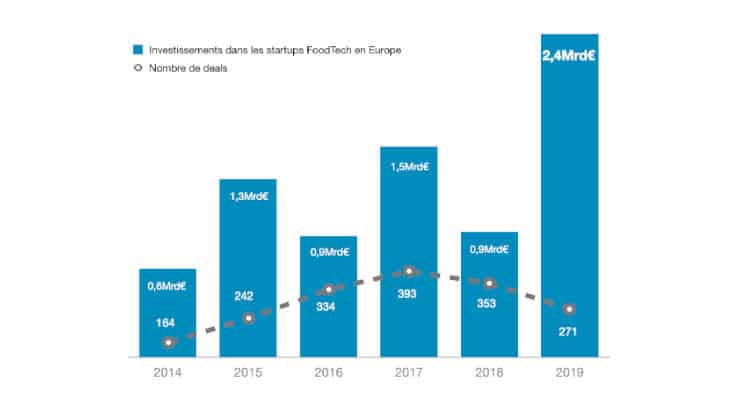

En 2019, les startups ont levé un montant record de 2,4 milliards d’euros en 2019. Soit 70% de plus qu’en 2018. «Sur les six dernières années, les investissements dans la FoodTech européenne ont été aussi régulier qu’une horloge Suisse, une année en forte hausse, une année en baisse. Après une année record en 2017 (1,5Mrd€), les investissements ont quasiment été divisés par deux en 2018 (0,9Mrd€) avant de culminer à 2,4Mrd€ en 2019. Cela est d’autant plus remarquable que les investissements dans la FoodTech ont décliné dans les autres régions du monde», commentent les auteurs du rapport. «L’Europe devient ainsi un leader dans différents domaines comme les innovations liées à l’agriculture, l’alimentation et le retail».

Un premier constat apparaît, celui d’une nouvelle génération de startups qui prend la place des licornes. En effet, de 2014 à 2019, les 7 licornes européennes (startups valorisées aujourd’hui plus d’un milliard d’euros) représentent plus de 43% des investissements totaux (pour un écosystème de plus de 2000 startups). Toutes, à l’exception de Deliveroo et Brewdog, sont aujourd’hui cotées et se financent directement sur les marchés souligne le rapport qui constate que 58% des investissements dans les 2000 startups FoodTech européennes a été concentré dans 5 entreprises.

«Les jeunes sociétés agroalimentaires en Europe, le plus souvent après une première incubation, avaient un besoin urgent d’accompagnement pour apprendre à générer et stabiliser leurs revenus et accroitre leur développement, explique dans ce rapport Christophe Breuillet, Managing Director de Vitagora, pôle de compétitivité agro- alimentaire des régions Bourgogne Franche-Comté.

Par ailleurs, 72% des investissements réalisés en 2019 l’ont été dans des startups localisées dans seulement 8 villes : Londres, Berlin, Paris, Amsterdam, Barcelone, Milan, Zurich et Stockholm. Si à l’échelle mondiale, en 2019, les investissements dans la FoodTech ont diminué, en particulier dans les marketplaces, en Europe, au contraire, les investissements ont augmenté significativement en montants, même dans la livraison. Les données de début 2020 (avant le début de la crise liée au COVID-19) confirment cette tendance d’une augmentation en Europe. L’écosystème FoodTech européen peut se diviser en 4 groupes de pays quasiment stables sur les dernières années : Le Royaume-Uni, leader, Un groupe de “co-leaders” : la France, l’Allemagne, les Pays Bas, rejoints récemment par l’Espagne.

Une croissance sans leader pour la France

Alors que depuis 10 ans, l’écosystème britannique est à la tête de la FoodTech en Europe, «l’écosystème français est particulier à bien des égards» souligne le rapport et pour cause, les investissements n’ont commencé à décoller qu’à partir de 2016, soit 2 ans (au moins) après le Royaume-Uni et l’Allemagne. La France est ainsi le seul pays du “top 5” européen à ne pas disposer d’un leader international de livraison de courses ou de plat de restaurants. Les investissements sont ainsi très concentrés en Foodservice avec une tradition e-commerce et technique forte remarque le rapport. Les entrepreneurs français ont construit plusieurs acteurs majeurs des services de payement (ePOS) et de la robotique. En AgTech, on remarquera la croissance des marketplaces B2B (Agriconomie), de l’alimentation animale à base d’insectes (Ynsect, InnovaFeed) et des biotechs agricoles (Microphyt).

En Allemagne, le nouvel écosystème FoodTech est bien plus divers que ce qu’il ne l’était il y a quelques années seulement. Dans certains sous-domaines, l’Allemagne est même au coeur de l’innovation. L’apparition de l’écosystème Scandinave en tant que leader à l’échelle européenne a été graduelle, et est «une des surprises de ce rapport, avec le potentiel pour construire des champions locaux ou continentaux, en particulier dans le coaching, les marketplaces et la gestion des déchets» explique DigitalFoodLab.

L’AgTech, un écosystème leader en France

Si les investissements dans les startups FoodTech Européenne ont quasiment triplé entre 2018 et 2019 en passant de 0,9B€ à 2,4B€, cela est uniquement du aux levées de fonds dans des startups matures.

Selon le rapport de DigitalFoodLab, «les investissements sont largement concentrés dans les startups de livraison. La part investie dans les startups Foodscience est par contre faible». Sur les deux dernières années, le rapport fait état d’une baisse de la part des entrepreneurs lançant de nouvelles startups dans le delivery. En effet, il semblerait que la présence de nombreux acteurs bien développés et financés, souligne le rapport, rend difficile la création de nouvelles startups dans ce secteur sans financements importants. Les parts des startups foodscience (produits innovants et packaging) et foodservice (innovation pour les métiers de la restauration au travers de services, robes ou gestion d’espace) ont quant à elles crû fortement.

Du côté des startups qui inventent l’agriculture du futur (AgTech), on retrouve des startups et des investisseurs dans chacun des sous-domaines. C’est le 2ème domaine pour les investissements et le nombre de deal depuis 6 ans. L’écosystème est leader en France, 2ème au Royaume- Uni et en Allemagne.

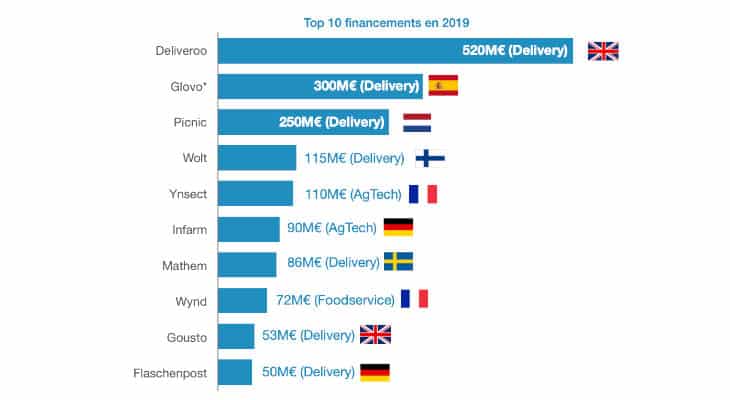

En Delivery, les investissements se réorientent avec des startups qui répondent aux défis de la livraison alimentaire, de courses, repas de restaurants ou repas préparés dans leurs propres cuisines. Les marketplaces (courses en ligne) sont en forte croissance et les restaurants virtuels et robots sont émergents. «Les startups de livraison ont (encore) concentré une large part des investissements réalisés dans la FoodTech européenne en 2019. Ainsi, si l’Europe a été épargnée par cette baisse globale, c’est que cet écosystème y est encore émergent. Cependant, une nouvelle génération de marketplaces alimentaires se développent dans les pays “périphériques” (notamment Matsmart et Mathem en Suède, Kolonial en Norvège et Supermercato24 en Italie)» analyse le rapport.

«Est-ce que le domaine de la livraison au sens large continuera à dominer les investissements dans la FoodTech européenne?», s’interrogent les auteurs de cette étude. «Sans avoir de capacité à prédire le futur, il semble que les tendances de court terme dans le delivery et la faiblesse relative des autres domaines conduisent à être affirmatifs», concluent-ils.

Le Rétail, un espace pour croitre

Côté FoodScience, de plus en plus de startups répondent à l’envie de nouveaux produits alimentaires plus transparents, plus sains et meilleurs pour l’environnement. Ces produits vont de l’innovation de marché à la rupture radicale avec des ingrédients révolutionnaires. Selon le rapport, la FoodScience est le premier domaine pour le nombre de deals et le nombre de startups actives, 4ème domaine pour les investissements en valeur. Il est concentré en Europe dans les investissements dans les substituts de repas et le packaging.

Cependant, après un maximum en 2017, les investissements ont depuis diminué dans ce domaine et le taux de “mortalité” des startups foodscience est supérieur à 50%, rapporte l’étude. Toutefois, une nouvelle génération d’entrepreneurs apparaît, plus concentrés sur la création de business rentables qu’à la croissance rapide.

«En Foodscience, nous sommes convaincus que la société de consommation telle que nous la connaissons est arrivée au bout d’un cycle (…) Les protéines alternatives (quelles que soient leurs formes : simili-carné, de laboratoire ou 100% végétales) ont notamment beaucoup de potentiel à cet égard (…). Dans une startup food, nous misons avant tout sur une équipe que l’on souhaite engagée, 100% convaincue et alignée avec son projet, avec un niveau d’ambition fort. Nous misons sur des marchés en croissance sur lesquels de nouveaux entrants peuvent se faire une place. Enfin, nous recherchons des projets pouvant répondre au triptyque “bon pour soi, bon pour la société, bon pour la planète” », explique dans l’étude, Camille Kriebitzsch, Investment Director & Co-Founder Eutopia, VC européen spécialisé dans les nouvelles marques.

«Deux des principales difficultés pour les startups foodscience européenne sont la taille limitée de leur marché domestique et les différences culturelles quant à l’innovation de rupture. Alors que certains consommateurs, comme les hollandais et les britanniques, sont friands d’innovation, d’autres sont plus réticents» explique le rapport.

Côté Foodservice, les startups qui améliorent la gestion des entreprises de restauration hors foyer, préparent aussi les évolutions à venir avec les cloud kitchens et la robotisation. 3ème pour les investissements, ils s’agit de startups actives, moins gourmandes en capital que l’AgTech ou le delivery, 2ème pour les investissements en France, 3ème en Allemagne et au Royaume-Uni.

Pour les services Coaching& Retail qui s’adressent au consommateur final pour lui permettre de mieux gérer ses achats et son alimentation selon ses objectifs personnels, ils représentent 9% des startups actives en Europe, 7% de celles crées en 2019 et 1% des investissements dans la FoodTech européenne.

Côté Retail, peu de startups travaillent sur l’exploitation des données de la supply chain ou la logistique, faisant du rétail, un espace pour croitre. «Le retail (au sens large) reste un immense champ d’exploration pour les entrepreneurs. Les distributeurs alimentaires sont en train de se digitaliser à marcher forcée et de repenser leur modèle, d’un approvisionnement plus transparent à une distribution multicanale».

En conclusion, toujours selon les experts de la FoodTech, «il semble que les investisseurs concentrent leurs efforts sur des startups ayant déjà prouvé leur modèle et ralentissent les paris sur de nouvelles entreprises (…) 2019 a été une année record en terme d’implication des acteurs agroalimentaires et de la distribution dans les startups FoodTech européenne. Amazon domine ce classement (en montant et peut-être en conséquences) avec sa prise de participation dans Deliveroo».

«La transformation du modèle alimentaire est d’autant plus nécessaire que nous vivons sur les restes d’un modèle inefficient et à bout de souffle. Un changement de paradigme est nécessaire pour ce secteur et plus particulièrement pour les grands groupes (…) Les start-ups ont le double avantage de savoir prendre des risques et de pouvoir s’affranchir des standards internes et des règles du marché. À terme, l’objectif est que les entreprises produisent elles-mêmes une partie de ces innovations par l’intrapreneuriat» expliquent Christophe Burtin, Senior Partner – Kea&Partners, Mathieu Daude-Lagrave Partner – Kea&Partners, cabinet de conseil en stratégie. Selon ces derniers, il n’y a pas de “recette magique” pour réussir cette transformation, comme ils l’expliquent dans l’interview réalisée par DigitalFoodLab dans le cadre de cette étude : «Le point de départ est la perception par les entreprises du besoin de transformation de leur modèle. Une première étape est de faire émerger des tendances, d’où ce rapport. Il s’agit ensuite de développer des écosystèmes, internes et externes, combinant plusieurs leviers, outils, méthodes à adapter aux objectifs et à la culture de l’entreprise. Elles peuvent être des agents de transformation des entreprises, à la fois stratégique, opérationnelle, managériale et culturelle. Les grands groupes doivent apprendre à bien intégrer ces agents pour se transformer tout en les préservant. L’entreprise qui accueille apporte l’industrialisation, la validation des concepts, l’accès au marché etc. La startup apporte notamment des actifs immatériels, de la fraicheur et une nouvelle approche du marché. À terme, l’objectif est que les entreprises produisent elles-mêmes une partie de ces innovations par l’intrapreneuriat».

(Source : Informations issues du rapport « Investissements dans la FoodTech Européenne – Le rapport complet est disponible ICI )

Connectez-vous avec vos réseaux sociaux :